仰星コンサルティング本田氏を招き、「IPOに必要な上場申請書類等作成の勘所とは?」をテーマにセミナーを開催しました(前編)

IPOを目指す企業は、株式上場審査にあたって証券取引所の有価証券上場規程に基づいた上場申請書類の提出を求められます。この上場申請書類を作成していくと、上場に向けた課題も明らかにできるため、早期からの計画的な取り組みが効果的とされています。

先日、DIGGLE株式会社は、「IPOに必要な上場申請書類等作成の勘所とは?」をテーマに、仰星コンサルティング株式会社のパートナー公認会計士・本田直誉氏をお招きして、セミナーを開催しました。

この記事では、同セミナーの内容を前・後編の2回にわたりご紹介いたします。前編では、上場申請のスケジュール例や上場申請書類の種類などについてのお話をご紹介します。

「すぐに使える予実管理テンプレート」

「予実管理、まず何から整えるべき?」——そんなときにそのまま使える 予実管理テンプレートをご用意しました。 予算・実績の入力から差異分析まで、会議でそのまま使える形で整理できるよう設計しています。 “とりあえずExcel”を卒業して、意思決定につながる予実管理を最短で立ち上げたい方におすすめです。

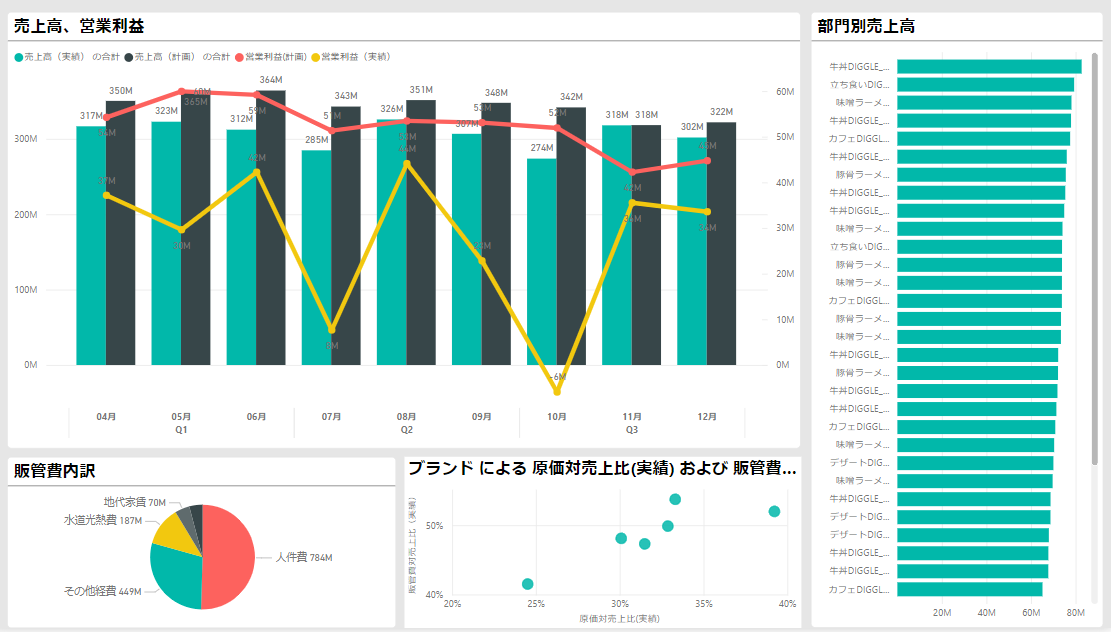

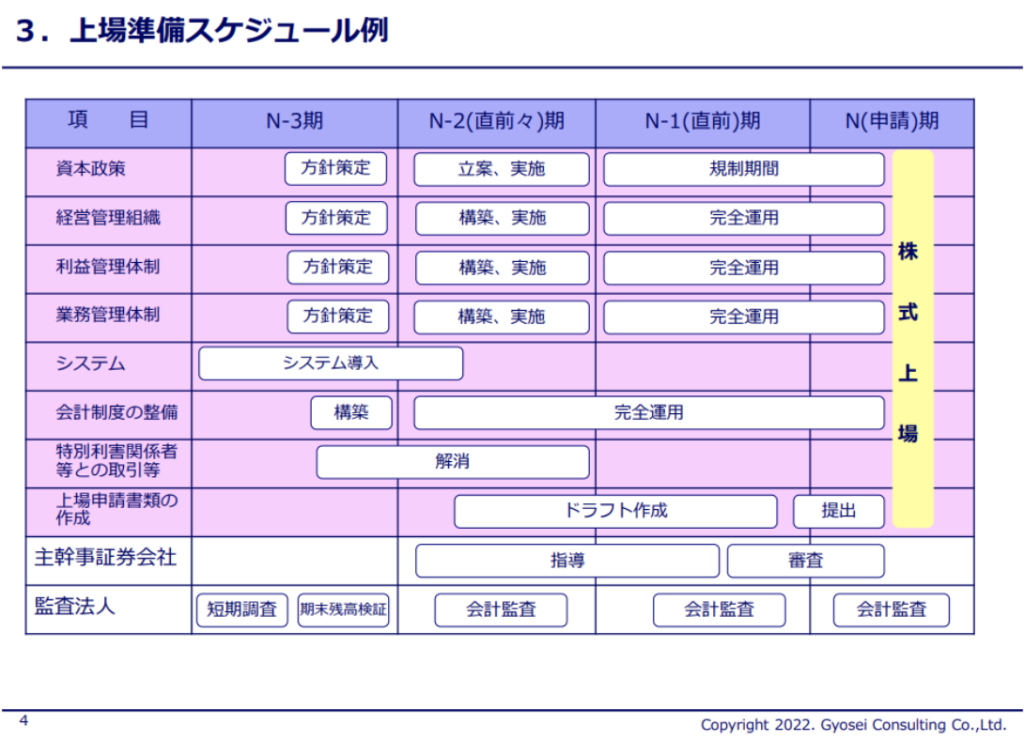

上場準備のスケジュール例

一般的な上場準備のスケジュールを説明します。

まず申請期をN期、その直前がN-1期、直前々期をN-2期、それより前をN-3期と呼びます。

N-2期が始まる前までに、監査法人等によるIPOにあたっての短期調査を実施して、IPO準備過程における検討課題の洗い出しをします。この短期調査で識別された課題に優先順位をつけて、順次改善を行います。

短期調査では、200から300といった膨大な数の課題が出ることもあります。その場合は上場できないということではなく、課題を一つ一つ潰して全て解決すれば上場できます。

ポイントとしては、プロマネ力のある人材をリーダーにして、課題を解決することが重要です。リーダーは、必ずしもIPOの経験者である必要はありません。

いずれの項目も基本的にはN-2期に構築、実施をした上で、N-1期に運用していくのが全体の流れとなります。

まず資本政策です。目指す市場が求める流動性の基準を踏まえた上で資本政策を策定して、増資やストックオプションの発行等をしていきます。市場によって流動性の基準が異なりますのでご注意ください。

続いて経営管理組織です。こちらは取締役会や監査役会などの会社法上の機関設計であったり、規程類の作成や内部監査制度の構築など、社内ルールの整備をしていきます。社歴の長い会社ほど、根気よく社内ルールを周知徹底していくのが重要です。

また稟議制度については、内部統制の根幹になるものですので、きちんと整備していく必要があります。最近は、ワークフローを使って稟議制度を運用している会社が多い印象を受けます。稟議に関連して、「チャットで承認しているのでチャットを稟議書代わりにしてもよいですか」と質問を受けることがありますが、一覧性や網羅性に欠けるので、基本的には難しいとお考えください。

続いて利益管理体制です。こちらは主に予算管理に関する事項が中心となります。

グロース市場の場合、高い成長性があることを示す必要がありますので、事業計画の策定や予算管理制度の構築が非常に重要となります。

上場を目指す場合、予算管理制度の構築を一つの目標にするのがよいかと思います。予算管理が適切にできているということは、システムが整備されていて、月次決算などの実績数値を早く正確に把握できていること、また予算と実績が乖離した場合には、すぐに要因を分析できる管理体制が構築されているということを意味しますので、参考にしていただければと思います。

続いて業務管理体制です。こちらは内部統制システムの構築や、業務フローの作成が中心となります。

業務フローを作成する場合は、関連する規程の作成とあわせて行うと効率的です。上場審査時には、規程通りに業務が運用されているかどうかも審査対象になりますので、規程の雛形を使う場合には、会社の実態に合った形に修正する必要があります。くれぐれも社名だけを変えることはしないでください。

次にシステムです。大掛かりなシステム導入については、N-3期までに実施することをおすすめします。特に原価計算や在庫管理などのシステムを導入する場合は、N-2期が始まる時点で完了しておかないと、適切な原価管理ができなかったり、会計監査に耐え得る内容にならなかったりすることもあります。基本的には、こういったものはN-3期までに導入しておくのが重要です。

続いて会計制度の整備です。こちらはN-3期の期末、すなわちN-2期の期首時点で上場会社で適用されている会計基準に基づいて決算を行う必要があり、N-3期中に対応しておく必要があります。

実際には、事前に決算に関するコンサルティングを受けていない限りは、いきなりミスなく決算を終えるのはなかなか難しいかと思います。特に最近は、収益認識に関する会計基準が適用されているので、ビジネスモデルを早い段階で把握して、売上計上できる体制を整えておくのが重要です。

また、収益認識の会計基準は抽象的な表現が多いので、基準の解釈が難しいこともあり、外部のコンサルティングを受けているケースが多いかと思います。

次に特別利害関係者等との取引です。オーナーや親会社と取引がある場合、可能な限り解消する必要があります。上場審査で問題になって審査が中断する事項として、オーナーが保有する会社との取引が発覚したり、経費を私的に利用したりするなど、公私混同の発覚があります。

次に主幹事証券会社です。こちらはN-2期中に契約を締結し、コンサルティングを受けながら課題に対応して、N-1期の下期頃から証券審査が始まるというのが一般的なスケジュールです。

また、監査法人についてはN-2期から監査証明が必要になります。実際には、N-2期が始まる期首残高、裏を返せばN-3期の期末の残高検証から契約していく必要があります。

そして、詳細はのちほど説明しますが、N期、申請期になって、上期に上場申請をして、大体第3四半期以降に株式上場になるケースが多くあります。

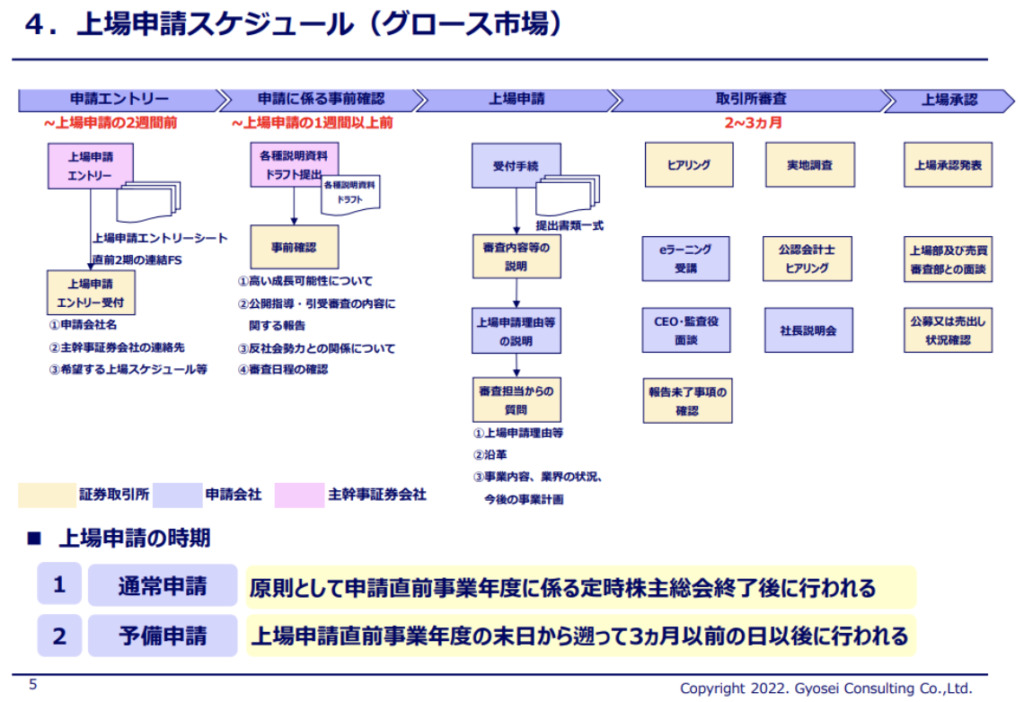

上場申請スケジュール(グロース市場)

続いて、上場申請スケジュールについて、グロース市場を前提として説明します。

まず申請のエントリーは、上場申請の二週間前までに主幹事証券が行います。エントリーシートには申請会社名、主幹事証券会社の連絡先、希望する上場スケジュール等の内容が記載され、その他に直前二期の連結財務諸表、連結作成していない場合は個別の財務諸表を提出します。

次に上場申請の一週間以上前までに、申請に係る事前確認ということで、各種説明資料のドラフトを提出します。事前の確認内容は、以下の①~④の内容となります。

①高い成長可能性について。申請会社がグロース市場の適用要件である「高い成長性を有しているかどうか」について、主幹事証券が作成した書面に基づき、事業計画が合理的に作成されているかを確認します。

②公開指導・引受審査の内容に関する報告。主幹事証券が申請会社に対して実施した公開指導や引受審査の内容、上場準備過程で整備した内容などを、書面に基づいて確認していきます。

③反社会的勢力との関係。実施した調査内容や方法などを踏まえて、反社会的勢力との関係がないことを、所定の確認書に基づいて確認していきます。

④審査日程の確認。東証が上場申請エントリーシートに記載された上場スケジュールを踏まえて、上場申請日やヒアリングの実施日などの審査スケジュール案を提示します。

続いて上場申請です。上場申請には、申請のタイミングの違いで通常申請と予備申請があります。一部提出書類などの手続きが違いますが、審査の内容は同じです。

通常申請は、原則として申請直前事業年度にかかる定時株主総会が終わったあとから行われます。

予備申請は、上場申請直前事業年度の末日からさかのぼって3か月以後に行われ、通常申請と比較すると、上場までの日程を短縮できます。

上場申請時には、申請会社の上場申請の責任者や窓口となる事務責任者、主幹事証券の担当者などが出席して、上場申請の受付手続きを行います。

上場申請の席上では、証券取引所が上場申請に伴う提出書類を受理するとともに、証券取引所や審査担当者が上場審査の進め方について説明します。次に申請会社が上場申請理由や事業内容、業界環境や役員、株主などの状況について説明します。その内容に基づいて、審査担当者から質問をしていきます。

主な質問内容です。①「上場申請理由等」。上場の申請の理由と上場時における調達予定資金の規模や使途について説明します。②「沿革」。ビジネスモデルがどういった経過を経て構築されたかをⅠの部などを使って説明します。③「事業内容、業界の状況、今後の事業計画」については、のちほど説明する書類の事業計画および成長可能性に関する事項のドラフトを使って説明します。

一つだけ強調しておきますが、提出する申請書類の内容に虚偽があると、しばらく再申請できなくなります。くれぐれも事実のみを記載してください。実際の事例ですが、内部監査調書に多数の指摘事項があったので、指摘事項なしに内部監査調書を書き換えて上場申請をした会社がありましたが、上場申請で内部管理体制の不備が散見されて、結果的に内部監査調書の偽造が発覚し、上場申請が取り下げられたことがあります。そのため申請書には、事実のみを記載するようにご注意ください。

次に取引所審査です。

まずヒアリングですが、審査担当者が各種説明資料を中心にして、会社の内容の理解を進めて、審査基準の適合状況を判断します。その際に、申請書類だけではわかりづらい点や詳細な確認が必要なものについては、申請会社に対して質問事項を提示して、申請会社がそれに対する回答書を作成し、回答書に基づいてヒアリングを実施していきます。ヒアリングは大体3回が標準です。具体的な項目は、ヒアリングの5営業日前までに通知されるというのが一般的なスケジュールです。

次に実地調査です。必要に応じて、審査担当者が申請会社の本社、工場や事業所などを訪問して、事業内容の実態をより正確に把握していきます。

次にeラーニング受講です。上場にあたって特に意識すべき事項の理解を深めるため、申請会社の役員を中心に、上場審査期間中にeラーニングを受講します。これは、過去に新規上場会社の経営者による不適切な事例が頻発したことを受けて設けられました。

次に公認会計士ヒアリングです。監査法人に対して、監査契約の締結の経緯や、経営者や監査役等のコミュニケーションの状況、内部管理体制の状況についてヒアリングを行います。

次にCEO・監査役面談です。審査担当者が申請会社を訪問して、社長にヒアリングします。監査役面談は、常勤監査役に対して監査役監査の実施状況や申請会社が抱えている課題をヒアリングします。

次に社長説明会です。社長が東証を訪問して、会社の特徴や経営方針、事業計画等を説明し、それに対する質疑応答などを通じて、上場の可否の最終的な判断に進めるかどうかの検討を行います。

最後に報告未了事項の確認です。取引所に伝えてない事項がないかを確認します。

以上の取引所審査が終わり、問題がなければ上場承認に移ります。東証が上場承認を発表するとともに、上場部等の面談や公募に関する状況確認をしていきます。

ここ数年の傾向として、上場申請した会社のうち、大体20%は承認に至っていないのが実情です。あくまで参考情報ですが、申請すれば必ず上場承認できるわけではないことをご理解ください。

上場申請書類の種類(グロース市場)

続いて上場申請書類の種類について解説します。こちらもグロース市場の内容です。

提出時期が上場申請日と上場承認まで、そして上場日の大きく3つに分けられます。

上場申請日の提出書類が一番多く、作成に時間を要します。特にいわゆるⅠの部や各種説明資料、各説と呼ばれることが多いですが、その各説と、その他にコーポレートガバナンスに関する報告書、そして事業計画および成長可能性に関する事項について記載した書面が特に重要となります。

レポートの後編では、上場申請書類のポイントと作成のスケジュール例、各書類の内容など内部統制を文書化する場合のポイントや内部統制の評価単位、評価作業の流れについてのお話をご紹介しています。後編はこちらから。

DIGGLE株式会社では毎月、予実管理業務に関するセミナーを開催しております。ぜひご参加ください。

「予実管理改革の実例」

予実管理を見直したいと思っても、 「他社はどうやって改善しているのか」が見えなければ、 次の一手は打ちにくいものです。 本資料では、DIGGLEを導入した企業が どのように予実管理を改革し、意思決定のスピードと精度を高めていったのか を事例形式で紹介しています。 ツール導入の背景から、運用定着までのリアルなプロセスを知りたい 経営企画・経理部門の方におすすめです。