株式会社ウィルズの伊藤氏を招き、「東証の市場再編後に求められるIR活動とは」をテーマにセミナーを開催しました(後編)

当記事はセミナーレポートの後編となります。前編はこちらから。

2022年4月に実施された東証の市場再編。今後の新しい環境で、上場会社にはどんなIR活動が求められるのでしょうか。

DIGGLE株式会社は株式会社ウィルズ様との共催で「東証の市場再編後に求められるIR活動とは」をテーマにセミナーを実施。株式会社ウィルズの経営企画室ディレクター・伊藤 裕樹氏にお話しいただきました。

この記事では、同セミナーの内容を前・後編の2回にわたりご紹介いたします。後編では、投資主体の実態、効果的な統合報告のポイントなどについてのお話をご紹介します。

「エクセルではなぜ限界?経営判断の質とスピードを高める予実管理体制のつくり方」

「見たい粒度で数字が揃わない」「会議のたびにレポートを作り直している」──

そんな予実管理に心当たりはありませんか。

本資料では、エクセル運用で起きがちな構造的な限界を整理し、

経営と現場が同じ数字を、必要な粒度で、すぐに見られる

予実管理体制をつくるための考え方とポイントを解説します。

属人化や手作業から脱却したい、経営企画・経理部門の方におすすめです。

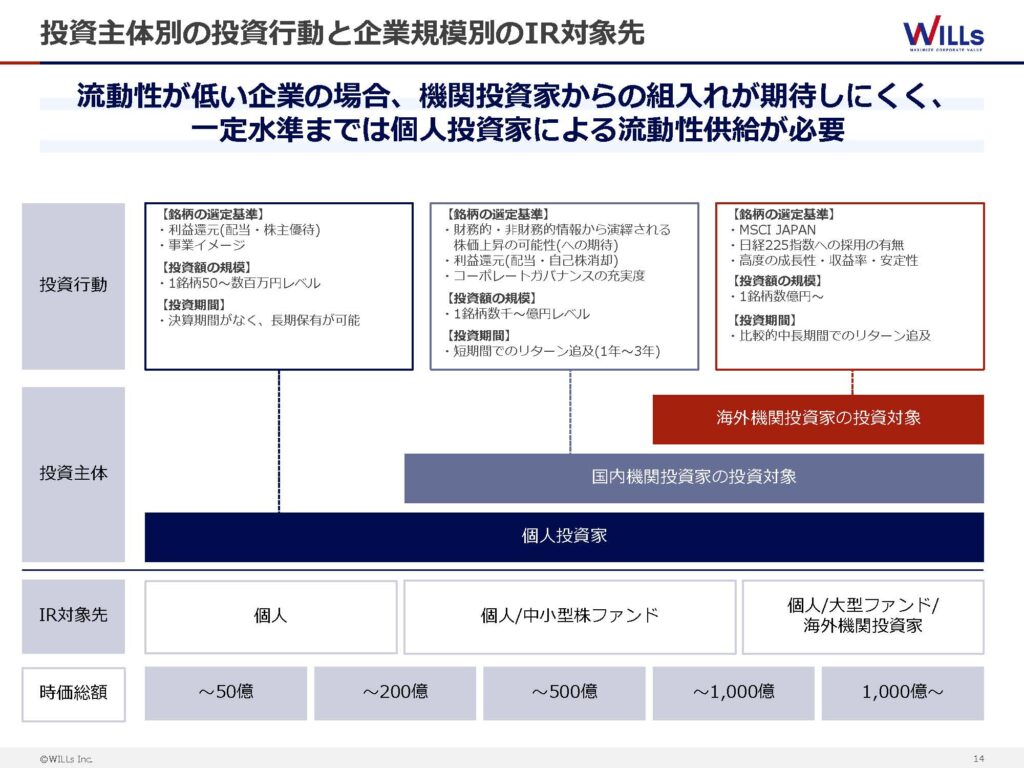

企業の規模によってIR活動の対象は異なる

投資主体の実態

それぞれの投資主体を簡単に紹介します。結論から言うと、企業規模によってIRの対象は違ってきます。企業によって流動性がそれぞれ異なりますので、優先すべき投資家層は異なります。

また長期保有と長期投資は違います。長期保有は結果で、長期投資は方針と言ったらよいでしょうか。長期保有はあくまでも結果として、長く持っていたという投資家です。そういう投資家にはどんな特徴があるか。一般的には、当該企業に対して、当該投資家のポートフォリオの中で、それほどのパーセンテージを占めていない。要は少ししか投資をしていないので、リバランスをする際もそこはあまり動かさない。結果としてはあまり売買しないので、長期保有になるということです。

一方で長期投資、これはみなさんがIRとして重要視したい投資家だと思います。長期投資家は、日々の売買が発生します。長期投資家は、あくまでマルチプルや他社比較との関係で適正な株価を弾くやり方ではなく、その会社に対して取材や調査をすることで、本来的な企業価値を算定した上で、企業価値とマーケットのプライス、日々の株価を比べます。それよりも高くなれば当然売りますし、企業価値よりも株価が低くなれば当然買います。だから日々の売買が発生します。

日々の売買が発生するからといって、必ずしもそういう投資家の優先順位を下げましょうということではありません。のちほど投資家の属性についてもお話ししますが、その点だけは重要な区分になるかと思います。ずっと安定的に持ってもらっているからと言って、長期の投資とは限らないという話でした。

海外の投資家、国内の機関投資家、個人投資家の特徴

それぞれの投資主体の特徴について解説します。海外の投資家、国内の機関投資家、個人投資家で、主に3つの主体がいます。ここでは上場企業の時価総額と、さきほどお話をした流動性は、イコールとして説明します。

時価総額が50億円未満の会社は流動性が小さいので、機関投資家がなかなか入りません。こういう会社がとるべきIRの対象先はもっぱら個人になります。そういった個人投資家は、どんな投資行動をとるのかというと、主に利益還元、配当、株主優待といった目に見えて還元されるものに基づいて、投資をする傾向が強いです。あとは事業イメージです。例えばラーメンが好きな方であれば日清食品、牛丼が好きなら吉野家……といった、簡単な事業イメージで投資をする方々です。そういった方々がどういう投資行動をとるかというと、基本的には長期保有がメインです。さきほどお話しした長期保有ですが、結果として長くなりやすいということです。

なぜ長くなりやすいのかというと、国内の機関投資家も海外の機関投資家も人のお金を預かって運用していますから、決済期間が必ずあるわけです。もっと直接的に言うと、運用期間と言ったらよいでしょうか。必ず運用時間軸を持っていて、そこまでには現金化しなきゃいけません。ファンドの償還を迎えれば、売りたくなくても売らなければいけない。そういった制度上の売買制約がありますので、長期保有にはなりにくいのです。

それに加えて、日本の投資家の場合、「コーポレートガバナンスや、財務的な、あるいは非財務的な企業情報を積極的に開示しなさい。それが投資の評価対象になります。」と企業側に負担を強いるような投資行動をとるわけです。そのため時価総額が大きい会社であれば、それだけIRの人員も整えられているでしょうし、そういった会社が国内の機関投資家向けにIRを始めるという流れになるかと思います。

さらに海外の投資家で言うと、そもそもMSCIに入っていないと投資できないという基準があったり、日経225がメインであったり、どうしても組み入れのハードルが高くなっています。一方で、ワンショットの投資金額は、どうしても大きくなります。これは流動性の裏返しで、中長期的な投資を望みやすいということになります。

海外の投資家と日本の投資家の違いは、主に運用期間が短いか長いかです。日本の場合、年金基金もそうですし、キャッシュアウトが先行するので、運用期間は短くなりがちです。一般的な投資信託でも、1年から3年くらいの保有になります。一方で海外の場合、中長期的なリターンを計画して投資をしています。ここでいう中長期的とは、大体5年くらいです。

ここでお伝えしたいのは、会社の時価総額によって力を入れるべきIRの対象は違うということです。

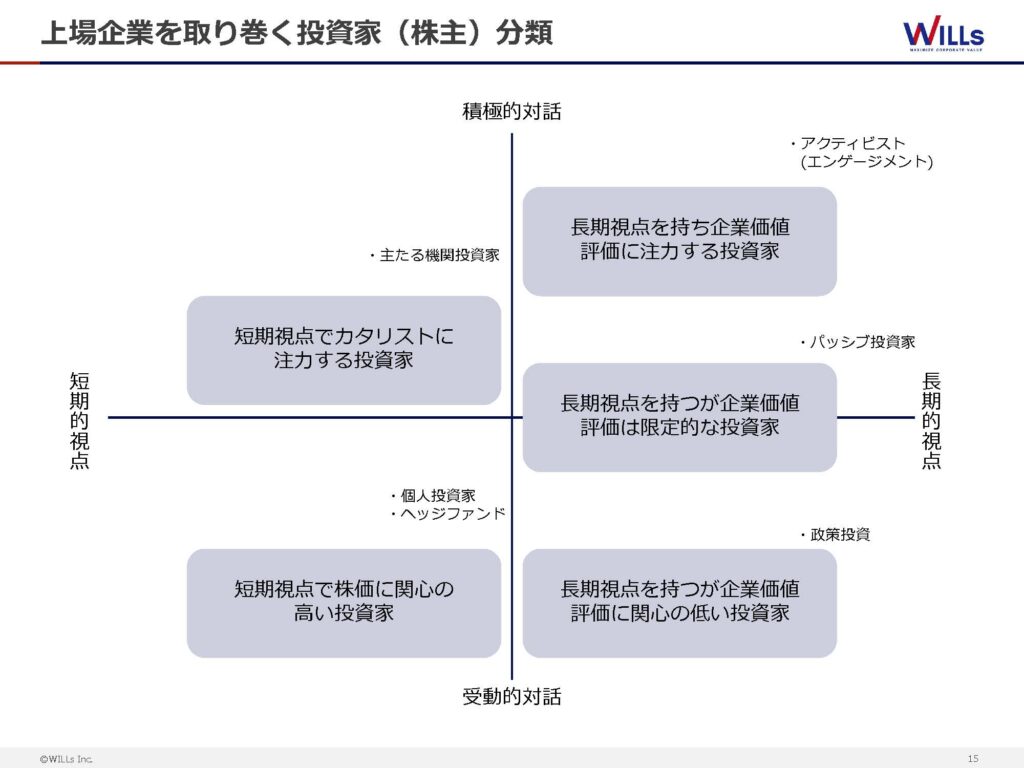

おそらくみなさんが中長期で持ってもらいたいと思うのは、いわゆる政策投資持分、事業法人同士の持ち合い、銀行による持ち合いだと思います。そこに近いのが、IRの分野でいうとパッシブの投資家になります。パッシブの投資家は、日経225に連動して、あるいはTOPIXに連動して売り買いをする投資家です。ここに投資をしてもらおうと思ったら、時価総額を上げなければなりません。その前段階にある会社の場合、国内の機関投資家、個人投資家、あるいはヘッジファンド、流動性を供給するような投資家に対するIRのアプローチがどうしても必要になります。

投資家との認識がずれない統合報告書を作るには

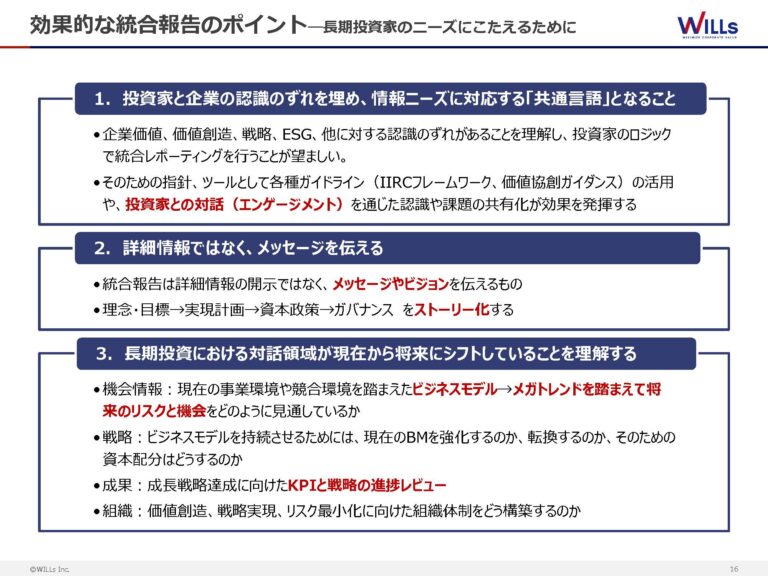

効果的な統合報告のポイント

統合報告書をこれから作る際は、3点に注意をしていただければよいかと思います。

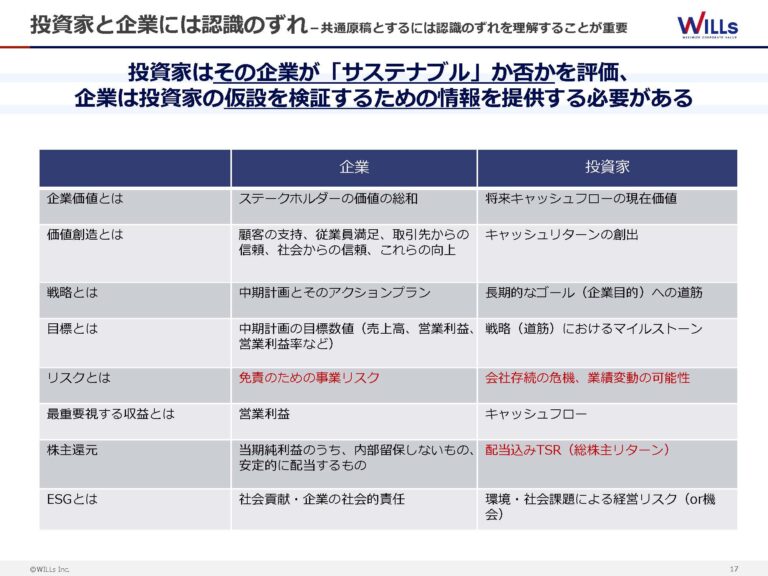

一つ目の大前提として、企業経営する側と、企業に対して投資する側の共通言語がないことが一番の問題です。企業が思う企業価値は何かというと、ステークホルダーの価値の総和といいますが、要は存在意義に近い意味合いです。一方で投資家が企業価値と言ったときには、会社の将来キャッシュフローの現在価値ということです。そもそもこの段階から、投資家と企業側で、共通言語がこれだけずれてしまっているのが現状です。そのため、これから例えば統合報告書や、開示書類をお作りになるときには、こういった企業と投資家の認識のずれを意識する必要があるかと思います。

戦略はみなさん打ち出したいところだと思いますが、ここも認識の差が大きいと思います。中期経営計画を出している会社が多いと思いますが、投資家はそれに対して「結果的にそれがどうなるのか」「それに対してマイルストーンはどうなのか」とブレイクダウンした質問をしてくると思います。そこまで開示して、やっと投資家と会話ができるということです。

また、一番違うのがKPIです。多くの場合日本企業は営業利益ですが、投資家はキャッシュフローを意識して投資をしています。あとは株主還元の仕方も、会社と投資家では認識が違います。基本的には、何があるかわからないので、企業としては内部留保を一定程度持っておきたいかと思います。一方で投資家はもう少しリーズナブルで、「それを何%投資家に還元してくれるんですか」という視点で具体的な議論が交わされます。

最近は総株主リターン、配当プラス自己株取得で、還元がどれくらいされているのかという議論になっています。ここ2年くらいでようやくDOEという指標が再注目されるようになってきたかと思います。配当性向だと、結局その年々の経営成績によって、ばらつきが出てしまいます。株主資本に対して、例えば2%としておくと、一定程度は安定的な株主還元が望めるだろうということで、成長性があまりない成熟企業に対しては、DOEを採用しなさいという投資家が増えてきたと思います。

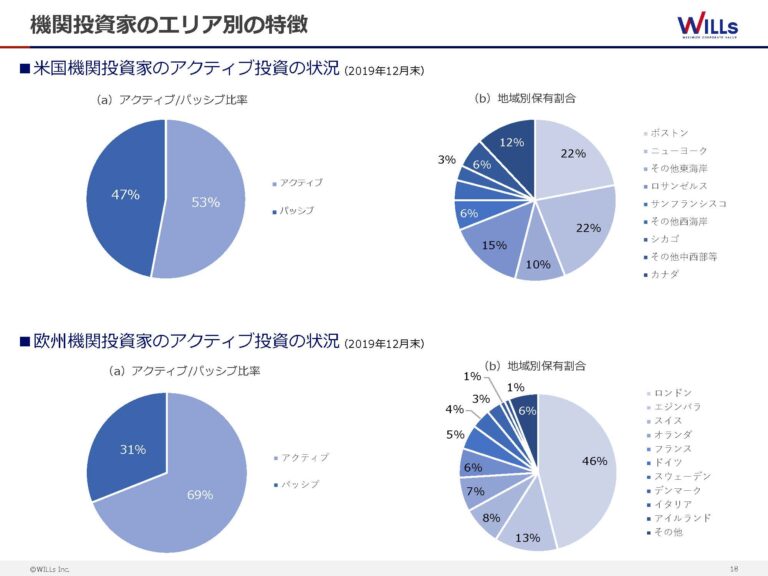

機関投資家のエリア別の特徴

ここからは専門的な話ですが、機関投資家は世界各地に散らばっています。このうち、リスクマネーが最大なのは米国の投資家なので、IRの優先順位としても最高の優先順位になります。ファンドマネージャーが企業分析をして、次に投資をする部分がアクティブということですが、数字上はアクティブの比率が53%となっています。これはミスリードなので説明すると、この数字は、例えばクォンツや、日本でも採用されたJPX日経400のスマートベータといった半自動的な運用に近いものが入った比率です。IRをやって意味があるかどうかという比率で言うと、アメリカの場合は約65%がパッシブかと思います。地域別分布状況では、ボストンとニューヨークがリスクマネーとしては最大なので、どうしてもそこの所在の機関投資家が優先順位としては高くなります。

欧州はやはりアクティブが多いです。2012年頃は少し下火でしたが、段々と復興してきました。アクティブの比率が比較的高く、IRとしては重要な地域になります。その大半がロンドンになります。エジンバラは今はほとんどないので、IRしてもあまり意味がありません。基本的にはロンドンの投資家が相手になるかと思います。あとはドイツも、今は下火かと思います。

こういった各地域ごとの投資家の動向は、常に把握しておくべきです。地域だけだと投資家の素性もわからないので、やはり対話の中で、投資家の運用時間軸や期待収益率といった議論は、日々のIR面談でされるべきかと思います。

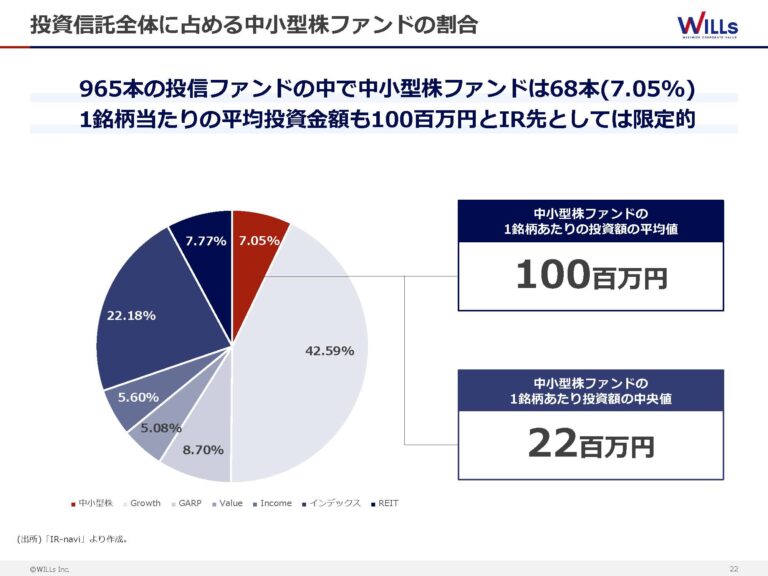

投資信託全体における中小型株ファンドの割合

次に機関投資家の実態です。中小型株ファンドという言葉をよく聞かれると思いますが、ふたを開けてみると、一銘柄当たりの平均投資金額は大体1億円、中央値をとると2,000万円強です。

機関投資家と言っても実際はこのくらいで、しかもこの中小型株ファンドは、日本の投資信託の中では7%程度しかないのです。そのため、パイを食い合うIR活動になります。そうした中で流動性を高め、株価を上げるために我々が出した結論は、個人を活用しようということです。

個人株主の実態

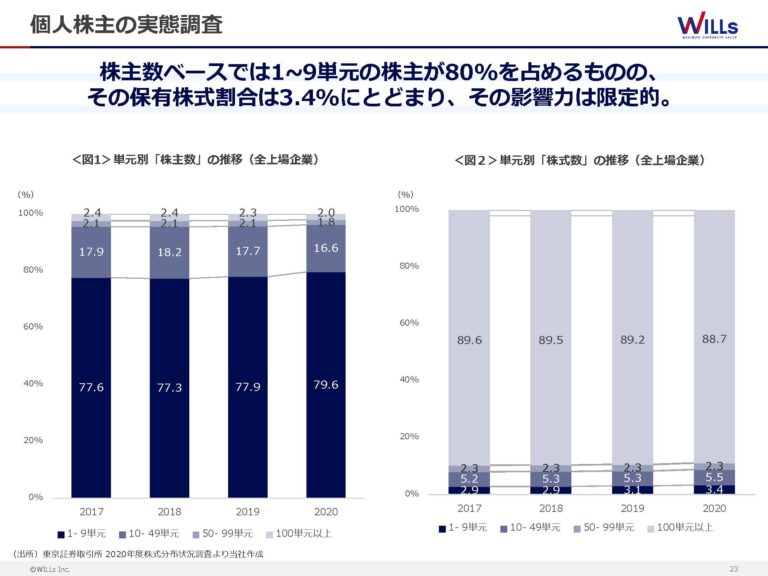

個人も、いろいろな見方があります。株主数が1単元から9単元の小口の投資家が約8割います。5,600万人の個人投資家がいる中で、その8割は小口の投資家です。

一方、100単元以上を持ってる大株主が、株式数ベースだと9割弱を占めます。そのため、一口に個人といっても、中身をしっかり吟味して精査しないと、効果が出にくいです。小口の投資家ばかりが増えても、流動性や企業価値には寄与しづらいため、個人の持ち株数を見る必要があります。

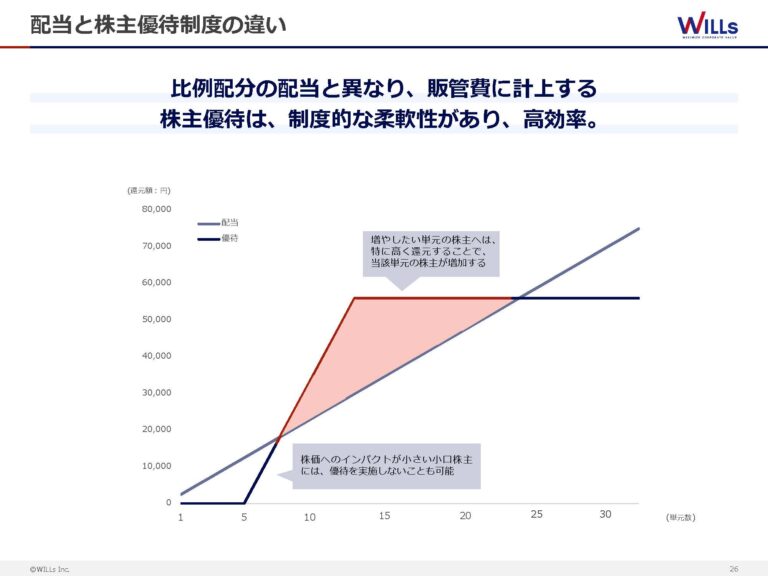

それに対して我々は、株主優待制度を使って、一定程度投資をする株主層を形成しましょうと提案しています。簡単に言うと、100万円投資する株主が100人いると、1億円です。さきほどの中小型株ファンドが投資をしたのと一緒になるので、こういった活動を、優待を工夫して実施してみてはいかがでしょうかというご提案です。

優待がよいのは、キャッシュアウトを抑えられることです。営業利益に直接ヒットしてくるので、経営成績を重要視したい会社では、あまり適切な政策でない可能性もありますが、実際のキャッシュアウトでいうと、配当よりも小さくなりがちです。なぜかというと、小口の株主には優待はやらない、など設計の自由度があるからです。配当だと比例配分ということになりますから、それだけキャッシュアウトも多く出やすくなります。例えば創業者オーナーが大株主の場合は、そこに配当金がバランスとしては行きます。それがあまり企業価値につながらないということであれば、配当ではなくて優待というのも、選択としてはあるかと思います。

「予実管理改革の実例」

予実管理を見直したいと思っても、 「他社はどうやって改善しているのか」が見えなければ、 次の一手は打ちにくいものです。 本資料では、DIGGLEを導入した企業が どのように予実管理を改革し、意思決定のスピードと精度を高めていったのか を事例形式で紹介しています。 ツール導入の背景から、運用定着までのリアルなプロセスを知りたい 経営企画・経理部門の方におすすめです。

質疑応答

Q.当社は時価総額50億円未満の中小企業です。機関投資家の空売り対策について、投資家から質問を受けることがあります。何か対策はありますか。

A.空売り対策でいうと、防ぐ手はないと思われているかもしれないですが、要は株価を上げれば良いわけです。株価を上げるには、50億円規模は機関投資家も動きやすいので、機関投資家以外の投資主体をつけておくことですね。需給が締まっている可能性があり、株価の変動率が高いということもあるので、もう少し日々の売買を活性化するような、投資家を流入させる。具体例はヘッジファンドです。ヘッジファンドという言葉に対して、日本のIRの方々は、もしかしたらアレルギーがあるかもしれませんが、流動性を供給するという意味では、非常に有効な投資家になります。言い過ぎかもしれませんが、流動性向上のための特効薬と見ていただいてよいかと思います。

Q.弊社は現在上場準備中の企業です。昨今SaaS企業のバリエーションが高くつきにくい傾向にあると言われていますが、高PER維持に向けてのIRのポイントなどはありますか。

A.SaaS系のモデル特有だと思いますが、3点あります。

一つ目は、売上高の成長率です。おおむね昨対比40%以上で、かつそれを維持するためにどうするかですが、一つの会社に対して販売しているプロダクトの拡販、エキスパンドの部分、拡張部分、それをいかにうまくやっているかがPERを上げるための一つの要素になります。いろいろなSaaS系モデルの会社がありますが、全社がやっています。

もう一つは、チャーンレートが低いことです。高PERを維持するのは大変な作業ですが、投資家にサプライズをしないことが大事です。日々のコミュニケーションを密にして、投資家の期待値コントロールを行いましょう。

あとは、粗利率はやはり維持をしなければなりません。SaaS系のモデルの場合、60%が最低限です。70%まで乗ってくると、投資家はよいと判断します。売上高を昨対比で40%拡大していて、そのあたりが60、70%あれば理想的です。期待値としてはそのくらいの水準かと思います。

Q.当社は時価総額1000億円超のプライム市場です。直近で面談の件数が減ってきています。投資家への定期的なお声掛けなどをしているものの、中計を出していない、業績が右肩下がりということもあり、投資家からの食いつきが悪く、株価も下がってきてしまっています。IRで何かできることはないでしょうか。

A.面談件数が減ってきていることは、あまり気にしなくてよいと思います。

中計を出していないということですが、中計に準じた情報は出したほうがよいと思います。どんな情報かというと、機関投資家が中期経営計画を所望するのは、投資する際には業績のモデルを作るためです。中計は出せなくても、例えば投資家に対して業績の変動要素、ファクターや、業績予想の前提となる事実だけは提示するのが良いかと思います。それを対外的に公表する必要はないとは思います。

面談件数が少なくてもよいというのは、冒頭お話しした長期投資家は、面談はそこまで入らないのです。というのは、根源的な企業価値を分析して、それを一定水準の基準として持っていて、それに対して株価が高いかどうかだけを見ているので、企業価値に大きな変動がないと、取材はそもそも入らない性質の投資家なのです。

四半期ごとに取材が入るような投資家は、細かい業績の変動要素や、トラッキングレコード、トラッキングエラーが発生しないかどうかだけを見ている投資家なので、あまりここは気にしなくてよいかと思います。

業績が下降トレンドということですが、下降トレンドでもよい場合もあります。業界の中でどんな変化が起きているかを投資家に理解してもらうべきです。業界として伸びているのに自社の業績が下降トレンドというのは、あまり好ましいことではありませんが、業界全体がシュリンクしていて、それに伴って業績も下降していますということであれば問題ありません。残された市場のシェアを、少ないながらもこれから伸ばしていきますという話になります。

Q.個人投資家から、IRが少ないと苦言をいただくことがあります。新技術等は顧客との機密保持等の都合でなかなか出しづらく、どうしても少なくなってしまうのですが、この場合のよいIR活動の方法はありますか。

A.パートナー企業や販売先企業の名前を明かせない会社が、日本にはたくさんあって、もったいないなと思いますが、契約なのでしょうがないことです。一方で、株主に対して説明する機会を作るのは重要かと思います。そこで資料という形ではなく、「こういうものをやっています」「こういうものを持っています」と口頭ベースで話す程度であれば、他の会社も結構やっています。

例えば、製品だけを全部黒塗りにして、説明会のスライドには入れないけれど、実際の説明会ではそれを投影しているといったこともあったりします。

そういった手法も考えられると思いますし、あとはさきほどお話ししたように、個人投資家は、目の前の具体的な還元がどのくらいなのかに注目して投資されている方もいるので、そういった方に向けて、例えば配当や優待といった、目に見える形の還元を検討されてもよいかと思います。

ただその際は、最終的にどうお考えになるかはわかりませんが、「全株主に優待を還元します」というのはやめたほうがよいと思います。冒頭からお話ししている通りで、企業価値に寄与するのは、比較的大きい金額で投資をする株主なので、株数制限を行うなどは柔軟に、費用との関係で検討されてもよいかと思います。

あとは地場証券の活用で、地方の株主を増やすことが非常に重要です。例えば東洋証券など、中小規模の証券会社に個人の富裕層の方たちはアカウントを持っているので、証券マン向けに「企業説明会を開かせてください」と打診するなどは地道にやってもよいかと思います。

以上、セミナーの内容をお伝えしました。

伊藤氏のお話からは、企業価値の向上のために、IR活動が重要だということが改めて伝わりました。参加者の方々も、これからIR活動をどうしていけばいいか、考えを整理する機会になったのではないかと思います。

IR活動を着実に進めるために欠かせないものの1つが精緻な予実管理です。「DIGGLE」は、業績の着地予測精度を向上させる経営管理クラウドサービスです。予算策定・予実突合・見込管理・レポートといった、経営管理業務全体を「DIGGLE」上で一気通貫で行うことで、予実ギャップに対するアクションの早期化と経営層や事業部とのコミュニケーションの円滑化を実現します。

予実管理体制を整えたい企業のご担当者様はぜひご検討ください。

また、DIGGLE株式会社では毎月、予実管理業務に関するセミナーを開催しております。ぜひご参加ください。