仰星コンサルタント本田氏を招き、「月次決算制度の構築の勘所とは」をテーマにセミナーを開催しました(後編)

当記事はセミナーレポートの後編となります。

前編はこちらから。

IPOを目指す際には月次審査体制の構築が不可欠です。先日、DIGGLE株式会社は「月次決算制度の構築勘所とは」をテーマに、IPO関連業務に精通する仰星コンサルタント株式会社のパートナー公認会計士・本田直誉氏によるセミナーを開催しました。

この記事では、同セミナーの内容を前・後編の2回にわたりご紹介いたします。後編では、月次決算の正確性とスピードを達成するためのポイントのお話をご紹介します。

「すぐに使える予実管理テンプレート」

「予実管理、まず何から整えるべき?」——そんなときにそのまま使える 予実管理テンプレートをご用意しました。 予算・実績の入力から差異分析まで、会議でそのまま使える形で整理できるよう設計しています。 “とりあえずExcel”を卒業して、意思決定につながる予実管理を最短で立ち上げたい方におすすめです。

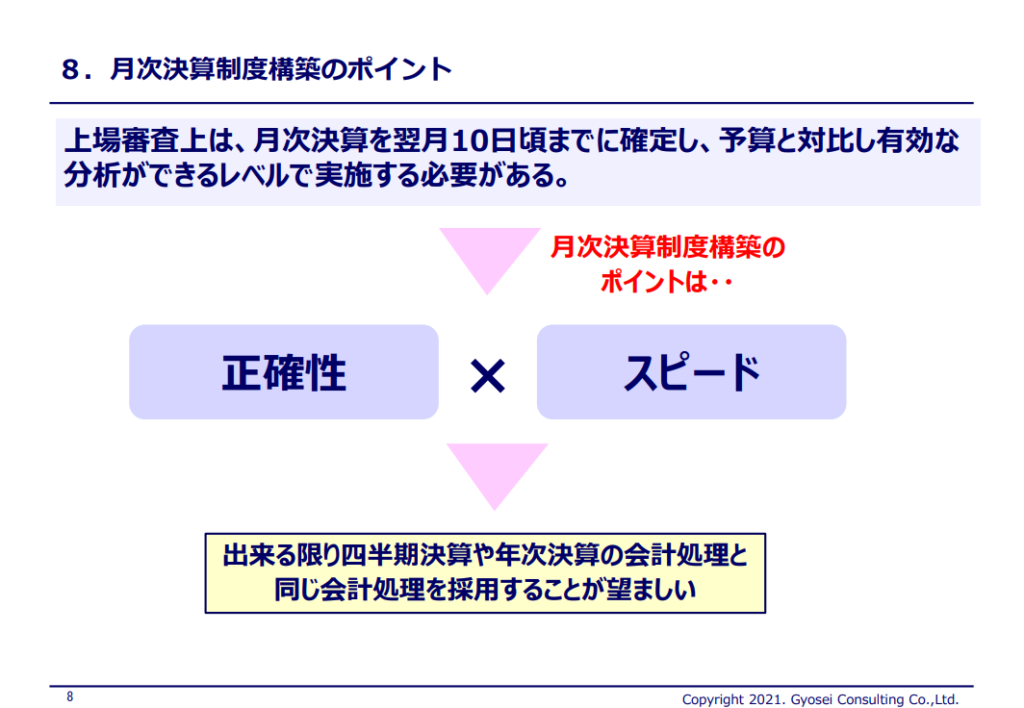

月次決算制度の構築のポイント

上場審査上は月次決算を翌月10日頃までに確定して、予算と対比して有効な分析ができるレベルで実施する必要があります。そのため、月次決算制度を構築する際にポイントとなるのが「正確性」と「スピード」です。

通常1ヵ月以上かかる年次決算と同じフローでの対応では確定が遅くなってしまいます。1日でも早く月次決算を正確に完了させるには、期限を決めてスケジュールを組み、段取りよく進めることが必要です。

月次決算は、四半期決算作業や年次決算作業の軽減化が目的なので、できる限り四半期決算や年次決算の会計処理と同じ会計処理を採用することが望ましいといわれています。一方で、スピードが遅くならないように、正確性を損なわない範囲で簡便的な会計処理が必要です。目安として、四半期決算での簡便的な会計処理についてまとめている四半期財務諸表に関する会計基準とその適用指針、今日はこのあと「四半期会計基準」と呼びますが、この四半期会計基準を参考にするのがひとつの方法です。

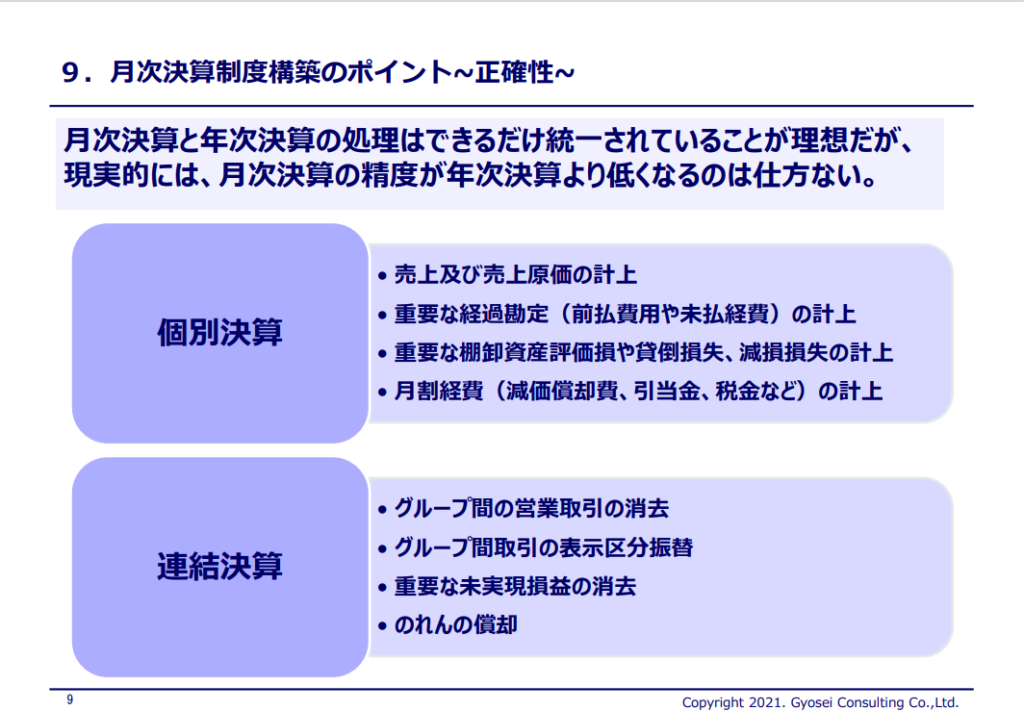

月次決算の正確性を達成するためのポイント

月次決算制度の正確性を達成するためのポイントについて、個別決算と連結決算に分けて説明します。まず、月次決算と年次決算の処理はできるだけ統一されていることが理想ですが、現実的には月次決算の精度が年次決算より低くなるのは仕方ありません。そのため、基本的には経営判断を歪めないような水準で実施する必要があります。

個別決算のポイント

まず個別決算ですが、4つの項目について月次決算で実施する必要があります。

1つめは、売上及び売上原価の計上です。これらは重要な科目で、その後の支払いや回収に関係しますので、年次決算と同じ方法で計上する必要があります。なぜかというと、年次決算で検収基準を採用しているということは、年次予算の売上高も検収基準ベースになっていて、年次予算を分解した月次予算も、検収基準ベースになっていると考えられるからです。

おそらく今後3月決算の会社ですと収益認識基準が適用されることになりますが、今まで出荷基準を採用していたけれど検収基準を採用しなければいけないとなった場合、どこまで月次決算に織り込むかもひとつのポイントになってきます。こちらは月次レベルの出荷と検収でどれくらい差があるのかを確認したうえで、重要性がなければ出荷基準をそのまま継続することも考えられます。

続いて売上原価についてのお話をすると、棚卸資産は月末に在庫金額を確定させる必要があります。在庫管理システムを導入するなど、理論上の在庫数を把握できる場合は、月次での実地棚卸しを省略して、在庫管理システムの月末在庫数に基づいて棚卸資産を計上できます。

参考までに四半期会計基準で、四半期決算では実地棚卸を省略することが認められています。ただし、実地棚卸を1年に1回だけ実施する場合で、理論在庫数と実際在庫数に差異が生じている場合には、この要因の分析に時間がかかる可能性が高くなるので、半年もしくは3ヶ月に1回程度、実地棚卸をする会社が多い印象を受けます。ただし、在庫管理システムを導入しておらず、実地棚卸をしないと月末の在庫数を確定できない場合には、月次の実地棚卸の実施方法を簡略化するなどして、毎月実地棚卸を行う必要があると考えられます。

少し脱線しますが、株式上場を目指す会社の場合、上場準備を始める前は税務会計寄りの会計処理を行っている傾向があり、棚卸資産の評価方法に最終仕入原価法や売価還元法を採用している場合があります。また、在庫管理システムを導入しておらず、棚卸をしなければ在庫数がわからない場合もあります。株式上場を目指す場合には、損益計算を適切に行う必要があるので、最終仕入原価法や売価還元法から変更を迫られるケースも出てきます。

棚卸資産の評価方法や原価計算制度構築のサポートをしていますが、どの場合でも社内調整で非常に苦労した記憶が残っており、楽にできた記憶はありません。本日参加されている方で在庫を保有していたり原価計算が必要な場合には、早めに対応を始めることをおすすめします。

次に個別決算の2つめ、重要な経過勘定、前払費用や未払経費について。

期中に現金主義で費用を認識して、決算期に発生主義、未払計上をするような処理をしている場合には、月次決算においても未払費用や前払費用を計上する必要があります。ただし年度決算と同じ水準で月次決算をしようとすると時間がかかり、早期に月次決算を確定させることが難しくなります。月次決算では、早く完了できるように対象項目や金額基準などをあらかじめ月次決算のルールとして決めておき、ルールに従って処理することが考えられます。

たとえば、大きな差額が発生すれば、請求書の到着を待たないで概算数値で経費の未払計上をします。ただし概算計上する場合には、事後的に実績値と比較して、大きな差額が発生していないかを確認します。仮に大きな差額が発生した場合には、発生要因を分析したうえで、概算計上方法を見直す必要があります。

四半期会計基準でも、前払費用や未払費用などの経過勘定項目は、財務諸表利用者の判断を誤らせない限りは、合理的な算定方法による概算額で計上することが認められていますので、月次決算でもこのような同様の対応が可能と考えられます。

次に個別決算の3つめ、重要な棚卸資産の評価損や貸倒損失、減損損失の計上について。

まず棚卸資産ですが、棚卸資産が経営管理上重要である場合には、単に残高を把握するだけではなく、陳腐化等を把握する仕組みを構築して評価損を取り込むことができれば、正確な月次決算だけでなく、棚卸資産管理にも役立ちます。

参考までに、四半期会計基準では収益性の低下が明らかな場合のみ、棚卸資産評価損を計上することが認められています。収益性が低下していることが明らかな場合とは、たとえば部門別損益や品目別の損益が赤字になっている場合です。このほかにも、貸倒損失や固定資産売却損益や減損損失が発生した場合には、月次決算で処理すると年度の見込みを把握するのにも役立ちます。

減損損失は、四半期会計基準で事業部門の閉鎖や特定製品の生産終了など、意思決定によって減損の兆候が発生した場合や、経営環境が悪化した場合のみ計上を検討することが認められています。月次決算で減損損失を計上するのは、事業部門の閉鎖や生産終了などの意思決定を行ったときのみに限定してよいのではないかと考えられます。

続いて個別決算の4つめ、月割経費の計上について。

減価償却費や引当金、たとえば賞与引当金や退職給付引当金、税金は事業税や法人税等が該当します。こうした費用は年間発生見込み額を月次配分する必要があり、月次の計上と実際発生額で差額が生じた場合には、四半期決算で差額を調整する必要があります。

まず減価償却費は、四半期会計基準で簡便的な会計処理が認められています。年度予算に固定資産の年度中の取得や売却や除却等の見積りを織り込んでいる場合には、予算に基づく年間償却予定額を期間按分する方法によって、減価償却費を計上できます。ただし、期中に取得や売却・除却する固定資産の減価償却費に重要性がある場合は、適切に反映できるように期間按分額を調整する必要があります。

株式上場を目指す場合は、年度予算に設備投資の影響を織り込む必要がありますので、この規定を利用できるのではないかと思います。定率法で減価償却を行う場合には、年間の定率法による減価償却費を月割で計上することが認められています。

次に引当金関係ですが、退職給付費用は四半期会計基準で年間発生額を期間按分することが認められています。原則法を採用している場合は、ワークシートで年間の費用発生額を把握できるので、費用発生額を期間按分して月次決算に計上します。簡便法を採用している場合は、期首時点と期末時点の引当金の金額を算定して、当期の増加分に相当する費用を期間按分して計上します。 事業税は、外形標準課税の適用対象である場合、予算額を期間按分して計上します。法人税などの税金費用も、四半期会計基準で見積実効税率を利用することが認められていますので、税引前利益に見積実効税率を乗じて計算します。これ以外にも法人税、住民税の均等割であったり、固定資産税や事業所税についても期間按分によって計上する必要があります。なお、外貨建ての債権、債務の外貨換算や、一般債権に関する貸倒引当金などは、年次決算や四半期決算の決算整理仕訳で計上すればよく、月次決算で計上する必要はないと考えられています。

連結決算のポイント

続いて、連結決算についてご説明します。

1つめはグループ間の営業取引の消去について。

グループ間の取引を相殺消去する際は、四半期会計基準でグループ間の取引金額に少額の差異がある場合には、親会社の金額に合わせたり、金額の大きいほうに合わせたりするなど、一定の合理的な方法に基づいて相殺消去することが認められています。そのため月次決算では、四半期会計基準で認められている方法を参考にして、グループ間取引を相殺消去することが考えられます。

2つめのグループ間取引の表示区分の振り替えについて。

たとえば物流子会社に物流を委託している場合、物流子会社の売上原価に計上されている費用は、連結ベースで見ると物流費、すなわち販管費に該当します。連結仕訳で売上原価から販管費のほうに振替仕訳を計上することが、実務上多く行われています。月次決算でもこのような振替仕訳をしないと、売上総利益であったり営業利益などの段階損益を歪めてしまいます。

3つめの、重要な未実現損益の消去について。

未実現損益の消去は、四半期会計基準で棚卸資産全体に占める未実現損益の消去対象の在庫金額や損益率を合理的に見積もり、前期の損益率や当期の損益率を用いて計算することが認められています。そのため、月次決算では重要な未実現損益が発生している場合には、四半期会計基準で認められている方法を参考にして、未実現損益を消去することが考えられます。 4つめののれんの償却については、個別決算の月割経費に準じて年間の償却額が算定できるので、月割で計上する必要があります。

月次決算が遅れる要因

月次決算は、経営陣に対するタイムリーな情報提供が目的のひとつです。正確性だけでなくスピードも重視して、短期間で実施可能な方法を模索して、月次決算の方針を策定します。月次決算の目的に照らして、費用対効果とスピードの観点から、年次決算の中から実施可能で有用な決算整理作業を選択して絞り込みます。

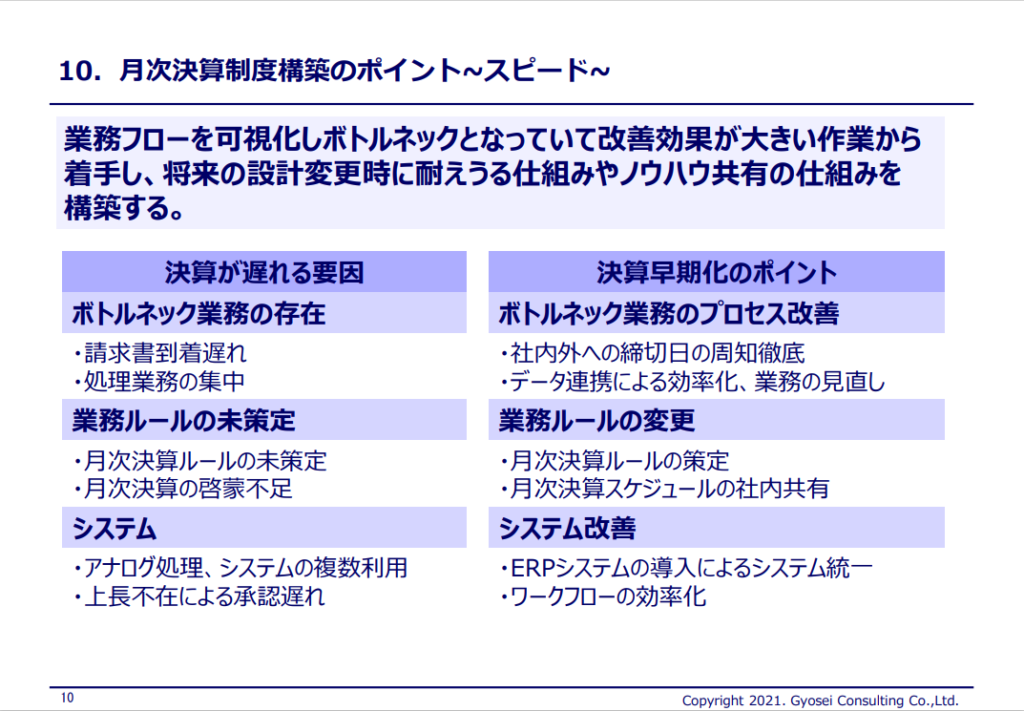

月次決算は年12回実施する作業なので、細かな改善の積み重ねが業務の効率化につながります。月次決算の方針や早期化といっても対応範囲が広く、細かい点にもこだわっていると終わりのない改善作業になります。決算早期化は業務フローを可視化、ボトルネックとなっていて改善効果が大きい作業から着手し、将来業務フロー等を変更した場合に耐え得る仕組みやノウハウの共有の仕組みを構築する必要があります。

決算早期化に取り組む際は、外部専門家を利用するケースが多いと思いますが、弊社でもPERT図やクリティカルパスと呼ばれる独自の分析手法で決算早期化の支援を多く行っています。

決算早期化を行う際のポイントについて、まず決算が遅れる要因について説明します。

1つはボトルネック業務の存在です。まず請求書の到着遅れで、こちらは一般的によく見られる話ですが、部門ごとの売上関係の請求書発行や取引先からの費用関係等の請求書の到着が遅れて、結果的に会計処理がスムーズに進まないことがあります。

次に処理業務の集中です。月末月初に伝票処理が集中して伝票数が多くなり、帳票のチェックや整理などに時間がかかって、決算が遅れる原因になります。

2つめは、業務ルールの未策定。請求書の作成システムや決算資料のシートが複数存在する場合だったり、社内でシートが統一されずに部署ごとに異なった様式を利用している場合など、月次決算のルールが策定されていないと、本来は必要のない無駄な作業が発生して、決算が遅れてしまう原因になります。

また、月次決算の啓蒙不足もよく見られる話です。社内で月次決算の意識が浸透していないと、締切りに遅れる事態が多発します。特によくある誤解ですが、月次決算は経理が主体にはなりますが、経理だけが頑張ればどうにかなるものではありません。やはり月中の取引の締切りには他部門の協力が欠かせません。

決算の遅れる要因の3つめにはシステムによる要因があります。

伝票を手書きで処理している、Excelで作業を行っている、複数のシステムを利用して同じ内容を2回入力するなどがあると、時間がかかるだけでなく人為的なミスが発生する可能性が出て、決算が遅れる要因になります。

また、オフィスのパソコンでしか承認作業ができない場合、処理が集中する月末や月初に上長が不在の場合、承認処理を確定できずに決算が遅れる原因になります。以前に決算早期化の支援を行った際に、実際にあった事例を紹介します。事業所が複数ある会社で決算が遅れている要因を分析したところ、小さな事業所で上長が週に数日しか来ない、経費精算の書類などを週に数便しかない社内便で本社に送っていて、本社に書類を送付するのがタイムリーにされていないといったことが、決算を遅らせている事例がありました。

「エクセルではなぜ限界?経営判断の質とスピードを高める予実管理体制のつくり方」

「見たい粒度で数字が揃わない」「会議のたびにレポートを作り直している」──

そんな予実管理に心当たりはありませんか。

本資料では、エクセル運用で起きがちな構造的な限界を整理し、

経営と現場が同じ数字を、必要な粒度で、すぐに見られる

予実管理体制をつくるための考え方とポイントを解説します。

属人化や手作業から脱却したい、経営企画・経理部門の方におすすめです。

月次決算を早期化させるためのポイント

次にこれらの要因への対策、決算早期化のポイントをご説明します。

まず、ボトルネック業務のプロセス改善についてです。

1つは社内外への締切日の周知徹底です。月次決算の遅延を防ぐには、請求書や納品書、経費精算の伝票を期限通りに提出してもらうことが不可欠となります。早期の会計処理には、経理だけではなく各部門の意識改善が重要です。締切日を社内へ事前にアナウンスし、早めに証憑類が経理部門に集まるよう徹底します。また、各部門が申請しやすいようなルール作りであったり業務フローの整備も重要です。

また社外の取引先に対しても、締切日の厳守について協力を仰ぐことが有用です。決算の締日までに間に合わない場合には、郵送前にメールやファックスなどで一旦送付してもらうよう取引先に依頼することが実務では多く見受けられます。

データ連携による効率化と業務の見直しも必要です。たとえば、人事システムと会計システムが連携していない場合は、人事システムからのデータをExcelで抽出して加工したうえで取り込むといった作業が想定されます。この際に、加工方法を整理して、毎月使用できるファイルを事前に準備して用意できれば、業務の効率化につながります。

Excelでの自動取り込みや、さまざまな情報を仕訳データに持たせるなど、翌月以降の作業が少しでも効率的に進むように改善することが重要です。ほかにも販売システムや固定資産システム、銀行の入金データなどでも同様です。

また、請求書の締め業務など主要なプロセスの現状分析を行い、ボトルネックとなっている業務を洗い出して見直し、業務の改善を行うのも有効です。

2つめが、業務ルールの変更です。

まずは月次決算ルールの策定です。月次決算の目的を再認識して、目的に沿う形で情報収集のスケジュールや承認ルールなどを見直します。経理担当以外の部門にも協力してもらうために月次決算ルールを作成します。

スピードの求められる月次決算では、一定金額以上の費用だけを未払計上したり、一定金額未満の費用は支払い時もしくは請求書の到着時に計上するなどのルールを設けたり、一定金額以上の費用で請求書の到着が遅れている場合には、見積書などを用いて概算値で計上するといったことが考えられます。

また、作業が集中する時期の負担を低減するために、記帳や月割経費の計上など、実施可能な作業は極力月中に行うことも重要です。

また、決算では各部門や部署との連携が欠かせません。社内で月次決算の目的とスケジュールを共有しておくことも意識しておきたいポイントです。月次決算を自分事として理解して取り組んでもらうことで、よりスムーズなプロセスが組みやすくなり、進捗管理もしやすくなります。

3つめはシステム改善についてです。重要なプロセスに関するシステムの問題点を洗い出して、必要なプログラムの改善やシステムを見直します。

ERPシステム、いわゆる統合基幹業務システムの導入によって、たとえば営業担当者が売上伝票を入力すると、その伝票内容をもとに仕訳が自動的に作成されるなど、ある程度の業務効率化が見込めます。

また、フロント部門の行う請求書発行や支払依頼、経費精算のワークフローなどを効率化して、素早く証憑を収集できる体制を作ることも重要です。経費精算や支払依頼は月末月初に申請が集中しがちです。そのため外出先などでも申請できて月中に負荷が分散するように、従業員の利便性を考慮したシステム検討を行うことがポイントです。

ワークフローの効率化の際、各業務で別々のシステムを使っている場合には、同じ情報を何回も入力する手間が発生して月次決算の遅れにつながる場合があります。システム数を減らして一元管理できないかを検討することも、決算早期化の一つの方法です。

最後に、月次決算のスケジュール例を紹介します。

売上関係は3営業日程度で確定させて、仕入経費は、外部からの請求書の入手等がありますので、ここでは6営業日で確定させるような前提で記載をしています。月割経費については、先ほどご説明した通り月中に計上可能なものはなるべく計上したうえで、4営業日で確定させる前提としています。さらに子会社がある場合には、連結作業を7営業日から8営業日にかけて実施して、8営業日で月次決算を確定させるようなスケジュールにしています。

ただ、これを実際に実施しようとすると、大変なのがお分かりになるかと思います。特に連結まで作成する必要がある場合には、子会社でも決算早期化を行わなければなりません。そのため、規模が小さい会社であっても、一社でも決算が締まらなければ連結決算を終えることができないことから、子会社が多い場合には、子会社の決算を早期に完了できるような仕組み作りを行うのが重要です。

以上、セミナーの内容をお伝えしました。

月次決算はIPO実現のためには欠かせないものです。正確さとスピードを両立するためには、経理だけでなく、全社的な課題として取り組んでいく必要があります。

そして月次決算はただやるだけではただの確認作業でしかありません。予実差異分析のうえで行動を検証し、次の経営判断につなげていくためにやるものです。

予実管理クラウドサービス「DIGGLE」は、予実管理業務の標準的なフローを提供し、着地点の差異分析が誰にでも簡単に行える経営管理ソリューションです。予実管理体制を整えたい企業のご担当者様はぜひご検討ください。

また、DIGGLE株式会社では毎月、予実管理業務に関するセミナーを開催しております。ぜひご参加ください。